Thị trường trái phiếu ấm trở lại: Hết thời nhà đầu tư chọn lãi suất cao để đầu tư

Hoạt động phát hành trái phiếu riêng lẻ ghi nhận những tín hiệu tích cực trên cả thị trường sơ cấp và thứ cấp sau nhiều tháng trầm lắng. Với nhà đầu tư, yếu tố tiên quyết để lựa chọn trái phiếu không phải là lãi suất cao, mà là An toàn.

Những tín hiệu tích cực

Số liệu cập nhật mới nhất từ Sở giao dịch chứng khoán Hà Nội (HNX) cho biết, đã có gần 130 đợt phát hành trái phiếu riêng lẻ được thực hiện với giá trị đạt hơn 143.730 tỷ đồng trong 9 tháng đầu năm 2023. Dù chưa thể ngang bằng cùng kỳ, những tín hiệu lạc quan hơn đã được ghi nhận khi hoạt động phát hành đã trở lại và dần sôi động hơn từ cuối tháng 5.

Trên thị trường thứ cấp, lợi suất trung bình của trái phiếu đã về quanh mức an toàn khoảng 8%-10% như năm 2021, phản ánh tâm lý của nhà đầu tư chuộng “an toàn” sau giai đoạn chạy theo lợi suất lên đến hơn 20%/năm.

Dù áp lực trả nợ vẫn còn lớn, hoạt động đàm phán cơ cấu lại trái phiếu tiếp tục được triển khai sau khi Nghị định số 08 được ban hành thúc đẩy sự hồi phục của thị trường. Không chỉ giúp tổ chức phát hành trước mắt có thêm thời gian phục hồi sản xuất kinh doanh và tạo ra dòng tiền trả nợ, tái cấu trúc còn giúp tạo điều kiện cho việc cải thiện tháo gỡ áp lực thanh khoản về lâu dài.

Theo đại diện hạng tín nhiệm FiinRatings, dấu hiệu tích cực cho thấy việc tái cấu trúc nợ đang có tiến triển nhất định với hơn 35% giá trị của các trái phiếu bị chậm thanh toán đã được các nhà đầu tư nắm giữ trái phiếu đồng ý gia hạn thanh toán/ tái cấu trúc.

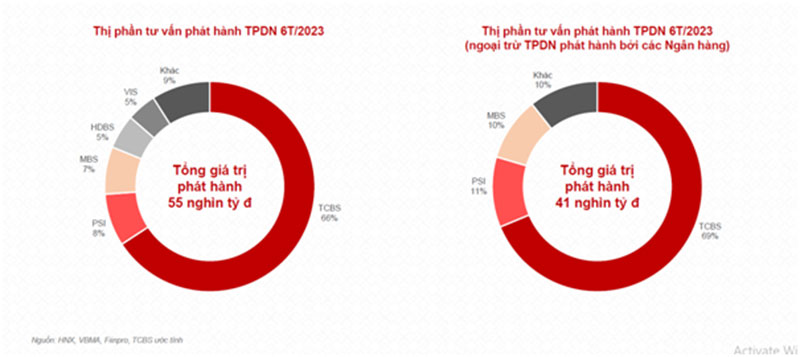

Trái phiếu an toàn lên ngôi, dù lãi suất thấp hơn 0.5%-1%

Sau cú sốc thị trường năm 2022, nhà đầu tư đã thông minh và cẩn trọng hơn trong việc lựa chọn các trái phiếu an toàn, khi lãi suất không còn là yếu tố tiên quyết. Đại diện Chứng khoán kỹ thương (TCBS) – đơn vị tư vấn cho nhiều lô trái phiếu phát hành thành công và cũng là tổ chức nắm giữ gần 70% thị phần tư vấn trái phiếu doanh nghiệp nhận định nhà đầu tư sẽ tìm mua những trái phiếu có lãi suất có thể thấp hơn 0,5-1 điểm phần trăm, song là phương án an toàn với nhà đầu tư.

Trong danh mục sản phẩm hiện tại, TCBS đang cung cấp sản phẩm trái phiếu an toàn (iBond Protect) được Techcombank bảo lãnh thanh toán trong trường hợp tổ chức phát hành không thực hiện được nghĩa vụ trả gốc, lãi đúng hạn. Hàng loạt “lớp an toàn” có ở sản phẩm này, bởi trái phiếu nhóm này được phát hành bởi các tổ chức có khả năng tài chính lành mạnh và minh bạch; được bảo đảm bằng tài sản là các bất động sản đã qua thẩm định và đánh giá bởi các tổ chức uy tín; được môi giới bán lại bởi khi khách hàng có nhu cầu thanh khoản gấp. Đã có gần 7.200 tỷ đồng trái phiếu iBond Protect được phân phối sau 6 tháng kể từ khi ra mắt.

Cùng đó, TCBS cũng triển khai đa dạng nhóm sản phẩm tuỳ theo nhu cầu. Như với sản phẩm đầu tư linh hoạt, Khách hàng có nhu cầu dòng tiền linh hoạt, có thể giữ dài lâu đến đáo hạn hoặc có thể giao dịch với nhà đầu tư khác trên hệ thống thỏa thuận trái phiếu iConnect của TCInvest. Là một trong những hệ thống giao dịch trái phiếu lớn nhất và ra đời sớm nhất, hệ thống iConnect đang có 77.500 khách hàng tham gia, thực hiện kết nối 14.700 tỷ đồng khối lượng trái phiếu giao dịch từ đầu năm 2023 đến nay.

Ngoài ra, với nhà đầu tư có nhu cầu đầu tư trung và dài hạn, TCBS có sản phẩm dòng tiền định sẵn theo kỳ hạn đầu tư đa dạng từ 3 đến 12 tháng. Loại sản phẩm này là loại hình đầu tư ổn định nhất trong các nhóm sản phẩm trái phiếu.

Theo đại diện từ TCBS, trái phiếu chào bán đến khách hàng được thẩm định, sàng lọc, theo dõi và quản trị rủi ro chặt chẽ theo quy trình đầu tư trái phiếu của Techcombank. Chỉ trái phiếu nằm trong khẩu vị rủi ro an toàn của Techcombank mới được chào bán cho nhà đầu tư. Với tổ chức phát hành, tổ chức nào nằm trong danh sách Techcombank quản lý và giữ quan hệ đối tác mới được dùng cho bán lẻ.

Ngay trong giai đoạn khó khăn năm 2022, chưa có bất kỳ trái phiếu nào do TCBS tư vấn bị chậm đáo hạn và trả lãi thanh toán. Hơn 500 mã trái phiếu do TCBS tư vấn phát hành đã được thanh toán đầy đủ, đúng hạn trong năm 2022 với số tiền hơn 75.000 tỷ đồng, và tiếp tục 92.300 tỷ đồng tiền gốc và lãi trái phiếu cho nhà đầu tư từ đầu năm 2023 đến nay.

Thị trường trái phiếu doanh nghiệp khởi sắc

Thị trường trái phiếu doanh nghiệp khởi sắc  Hành lang pháp lý mới “khơi thông” thị trường trái phiếu

Hành lang pháp lý mới “khơi thông” thị trường trái phiếu