Techcombank tiếp tục dẫn đầu về vị thế vốn, xếp hạng tín dụng

Tổ chức xếp hạng tín nhiệm uy tín Standard & Poor's Global Ratings (S&P) xác nhận mức xếp hạng tín dụng BB-/Ổn định/B dành cho Ngân hàng TMCP Kỹ Thương Việt Nam (Techcombank).

Báo cáo của S&P vào tháng 9/2023 nhận định, vị thế vốn an toàn ở mức cao, cùng tỉ suất sinh lời hàng đầu cho phép Techcombank (TCB) chủ động quyết định chiến lược đầu tư phù hợp, và đẩy mạnh mảng ngân hàng bán lẻ.

Lợi nhuận cao hơn trung bình ngành, quản trị tốt

Theo đánh giá của S&P trong 12 tháng tới, TCB tiếp tục giữ vị thế dẫn dầu thị trường và kinh doanh ổn định. “TCB là một trong những ngân hàng lớn nhất tại Việt Nam, với mức lợi nhuận cao hơn trung bình ngành và được quản trị tốt”, S&P nhận xét.

Việc đẩy mạnh đa dạng hóa, số hóa các sản phẩm và dịch vụ tài chính giúp TCB được hưởng lợi và nới rộng lợi thế cạnh tranh với đối thủ. Lực kéo chính trong hành trình số hóa của ngân hàng này là “phân phối sản phẩm đa kênh, tăng cường nâng cấp quan hệ với khách hàng, cũng như cải thiện sản phẩm và quy trình thiết kế theo hướng cá nhân hóa”, S&P ghi nhận.

Theo đánh giá của S&P, chiến lược đẩy mạnh mảng Ngân hàng bán lẻ và Doanh nghiệp vừa & nhỏ (SME) với các sản phẩm cho vay mua nhà, cho vay SME, thẻ tín dụng và cho vay mua ô tô… giúp TCB quản trị, đa dạng hóa được rủi ro,.

Quyết sách đẩy mạnh đa dạng hóa, số hóa các sản phẩm và dịch vụ tài chính giúp TCB được hưởng lợi và nới rộng lợi thế cạnh tranh với đối thủ.

Mức độ đa dạng hóa của TCB còn được thể hiện qua độ phủ rộng của mạng lưới, với 300 chi nhánh và điểm giao dịch, cùng với hơn 1.000 cây ATM. Tính đến 30/6/2023, tín dụng cá nhân chiếm tới 41% dư nợ cho vay của TCB.

“Chúng tôi dự đoán thu nhập ngoài lãi, bao gồm thu từ phí, của Ngân hàng sẽ tiếp tục đóng góp khoảng ¼ tổng thu nhập hoạt động. Tỉ lệ này cao hơn đáng kể so với các ngân hàng khác. TCB đóng vai trò quan trọng trong thị trường nợ, thẻ tín dụng, thanh toán và tiền mặt và bancassurance tại Việt Nam, qua đó tạo nguồn thu đáng kể từ phí”, S&P cho hay.

Tỉ lệ an toàn vốn ở mức đứng đầu ngành

Về tăng trưởng tín dụng, TCB được kỳ vọng duy trì mức tăng trưởng tín dụng cao hơn mức tăng toàn ngành (10-13%), nhờ vào vị thế vốn an toàn và vị thế thuận lợi để đón đầu các cơ hội tăng trưởng tại Việt Nam.

Trong khi hầu hết các Ngân hàng TMCP Nhà nước đối mặt với tình trạng tỷ lệ an toàn vốn thấp, các ngân hàng tư nhân bao gồm Techcombank đã tăng tốc phát triển, giành thị phần trong nhiều năm qua. Vị thế vốn của TCB đã góp phần cho phép ngân hàng chủ động quyết định chiến lược đầu tư, và đẩy mạnh mảng ngân hàng bán lẻ. Ngân hàng duy trì được vị thế vốn rất an toàn, đồng thời đạt tỉ suất sinh lời hàng đầu. Tỉ lệ an toàn vốn của TCB ở mức 15.1% vào cuối tháng 6/2023, so với tỉ lệ được quy định là 8%. TCB sở hữu tỉ lệ an toàn vốn ở mức đứng đầu Việt Nam.

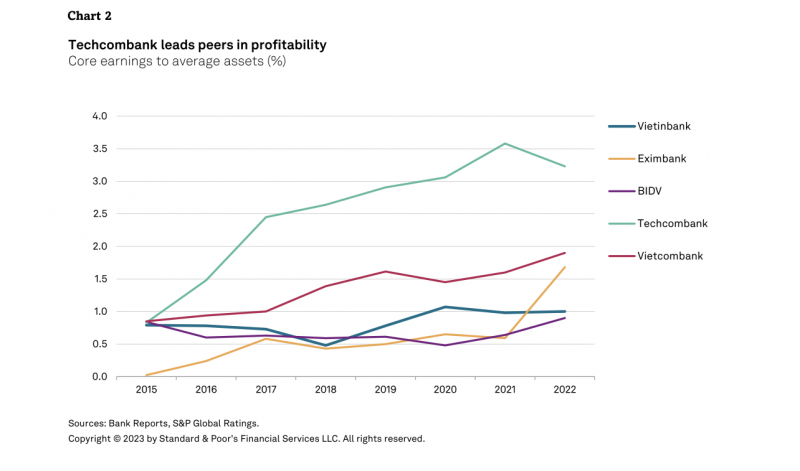

Theo S&P, TCB có tỉ lệ thu nhập lõi/tài sản trung bình ở mức 3.2% trong 4 năm gần nhất, so với mức chỉ 1% của các ngân hàng khác.

Việc tập trung vào tệp khách hàng thu nhập cao, rất cao giúp TCB vừa quản lý được rủi ro, vừa đạt được mức sinh lời cao hơn các ngân hàng khác. Bởi đây là nhóm có tài chính vững mạnh, nhiều nguồn thu, do đó, có thể chống chọi tốt hơn và ít bị ảnh hưởng nhất, khi thị trường bất động sản (BĐS) phát triển chậm lại.

Theo S&P, TCB có tỉ lệ thu nhập lõi/tài sản trung bình ở mức 3.2% trong 4 năm gần nhất, so với mức chỉ 1% của các ngân hàng khác. TCB là ngân hàng có khả năng sinh lời đứng thứ 4 Việt Nam, giúp TCB có thể tự duy trì tăng trưởng tài sản mà không cần phát hành thêm vốn.

Mảng bán lẻ và SME giúp phân tán rủi ro

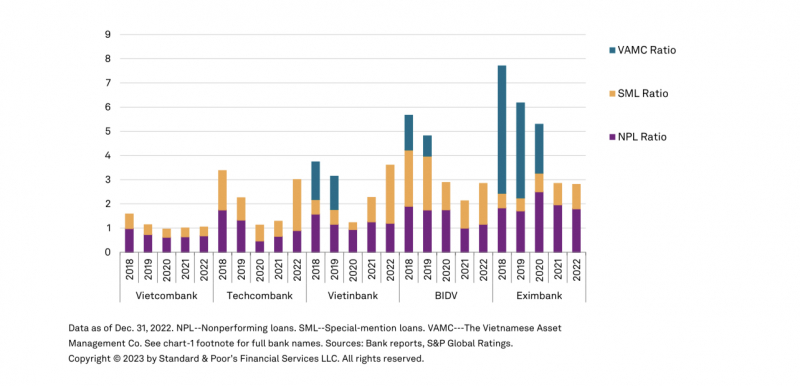

Trong bối cảnh nợ xấu các ngân hàng tăng mạnh, có những ngân hàng chịu mức tăng lên đến 4-5%, S&P dự báo tỉ lệ nợ xấu của TCB có thể được kiểm soát trong vòng 12-18 tháng tới. Các chính sách hỗ trợ của Chính phủ như cắt giảm lãi suất, các gói tín dụng hỗ trợ và ổn định thị trường trái phiếu sẽ giảm bớt rủi ro và tác động đối với ngành ngân hàng, và thị trường nói chung. Rủi ro chính là năm 2023 kinh tế hồi phục chậm hơn so với kỳ vọng, bởi yếu tố nội địa hoặc toàn cầu, như lãi suất tăng cao, thanh khoản thấp, khủng hoảng niềm tin đối với nền kinh tế hoặc sức hồi phục yếu ở thị trường BĐS.

Theo S&P, việc TCB tập trung vào mảng bán lẻ và SME sẽ giúp đa dạng hóa và phân tán rủi ro cho ngân hàng, thay vì tập trung vào một số lượng ít các doanh nghiệp lớn.

TCB sẽ duy trì khả năng huy động từ nhiều nguồn khác nhau trong vòng 12-18 tháng tới. Ngân hàng sẽ tiếp tục tận dụng tệp khách hàng thu nhập cao và rất cao, tăng cường triển khai các kênh số hóa và cải thiện dịch vụ khách hàng để duy trì thị phần tiền gửi.

Tỉ lệ CASA (tiền gửi không kỳ hạn) của TCB đạt mức 35% trên tổng tiền gửi vào cuối tháng 6/2023. Tỉ lệ này cao hơn so với trung bình ngành, vốn chỉ ở mức 19%. Khách hàng cá nhân đóng góp 70% tổng tiền gửi của TCB, SME và doanh nghiệp lớn đóng góp phần còn lại tại thời điểm cuối tháng 6/2023.

Techcombank khai trương trụ sở mới tại Hà Nội và TP Hồ Chí Minh

Techcombank khai trương trụ sở mới tại Hà Nội và TP Hồ Chí Minh  Techcombank và hành trình 30 năm chuyển đổi để kiến tạo di sản

Techcombank và hành trình 30 năm chuyển đổi để kiến tạo di sản